经历了“破净潮”“自购潮”后,银行理财市场收益情况正在逐步回升。5月30日, 记者注意到,近期银行理财“破净”数量和占比均有明显下滑,此前净值低于1的理财产品正在逐步恢复,部分近期开放在售的理财产品收益率也出现“跳涨”。对此,分析人士指出,近期银行理财产品收益上涨与债市回暖、股市回升有关,建议追求收益稳定的投资者可购买固收类理财产品,追求较高回报的投资者可以配置权益类理财产品,但尽量长期持有。

记者注意到,近期银行理财“破净”数量和占比均有明显下滑,此前净值低于1的理财产品正在逐步恢复,部分近期开放在售的理财产品收益率也出现“跳涨”。对此,分析人士指出,近期银行理财产品收益上涨与债市回暖、股市回升有关,建议追求收益稳定的投资者可购买固收类理财产品,追求较高回报的投资者可以配置权益类理财产品,但尽量长期持有。

“破净”理财逐步回血

银行理财市场正呈现向好态势。5月30日, 记者梳理发现,部分此前短期“破净”的理财产品净值出现上涨趋势。

记者梳理发现,部分此前短期“破净”的理财产品净值出现上涨趋势。

例如,中国理财网数据显示,截至5月30日,光大理财旗下的“阳光红ESG行业精选”理财产品净值已从4月26日的0.95增至1.02;“阳关红新能源主题”理财产品虽然仍处于“破净”状态,但已从4月26日的0.71升至0.85。

部分混合类理财也呈现回暖局面,例如,邮银理财旗下的一款名为“邮银财富.鸿元封闭式2021年第8期”的理财产品净值近期迎来小幅回升,从4月25日的0.99增至1.01;而建信理财的“建信理财诚鑫多元配置混合类封闭式产品2022年第19期”理财产品净值也由3月31日的0.99回升至1。

作为理财市场中存续规模最大的固收类理财,净值增幅也较为明显,例如,“工银理财.智合多资产固收增强封闭净值型理财产品”“兴银理财天天万利宝稳利恒盈7号封闭式净值型理财产品第16期”“青银理财璀璨人生成就系列(共享)人民币个人理财计划2022年091期”均从此前的净值“破净”状态涨至1以上。

而从行业整体情况来看,普益标准数据显示,截至5月30日,理财市场共有30195款存续的净值型产品,其中有1516款单位净值低于1,“破净”占比约5.02%,较上月同口径下降约1.84个百分点。

谈及近期理财净值回升的原因,融360数字科技研究院分析师刘银平认为,一方面,债市回暖,债券价格上涨,固收类理财产品底层资产以债券为主,收益率随之上升;另一方面,很多理财产品配置了权益类资产,股市回升推升了理财产品净值走高。

部分在售产品收益率“跳涨”

除不少“破净”理财产品净值出现回升外,部分近期开放在售的理财产品收益率也呈现“飙升”态势。

记者注意到,工银理财近期多款开放在售的混合类、固收类理财产品,近一个月的年化收益率均达到了10%以上。例如,一款名为“工银理财.两全其美90天持盈混合类开放式理财产品”(以下简称“两全其美90天持盈混合”),该产品近一个月的年化收益率已达21.62%,该产品的起购金额为1000元,风险等级为R3,但拉长时间线来看,该产品最近六个月和一年的年化收益均为负值,分别为-2.97%、-0.16%。与“两全其美90天持盈混合”理财产品起购金额、风险等级相同的“工银理财.鑫尊利365天持盈固定收益类开放式理财产品”近一个月的年化收益也达到13.25%,但该产品最近六个月和一年的年化收益也是负值,均为-1.57%。

记者注意到,工银理财近期多款开放在售的混合类、固收类理财产品,近一个月的年化收益率均达到了10%以上。例如,一款名为“工银理财.两全其美90天持盈混合类开放式理财产品”(以下简称“两全其美90天持盈混合”),该产品近一个月的年化收益率已达21.62%,该产品的起购金额为1000元,风险等级为R3,但拉长时间线来看,该产品最近六个月和一年的年化收益均为负值,分别为-2.97%、-0.16%。与“两全其美90天持盈混合”理财产品起购金额、风险等级相同的“工银理财.鑫尊利365天持盈固定收益类开放式理财产品”近一个月的年化收益也达到13.25%,但该产品最近六个月和一年的年化收益也是负值,均为-1.57%。

除工银理财外,中银理财旗下的多款理财开放在售的理财产品业绩比较基准也达到了5%以上。例如,“中银理财(3年)最短持有期混合类理财产品A”,该款产品业绩比较基准为5.4%,起购金额为1000元,目前处于申购状态。兴银理财旗下的一款名为“稳利睿盈B3年期”的理财产品,成立以来的年化收益率为5.545%,起购金额为5万元,目前也在预约申购,将于6月2日起息。

对于近期理财产品的销售情况, 记者从某国有大行客户经理获悉,近期权益类市场逐步回暖,所以理财产品净值增长都比较快,但稳妥起见,建议客户购买固收类产品比较安全,目前客户咨询较多也是固收类短期持有的产品。

记者从某国有大行客户经理获悉,近期权益类市场逐步回暖,所以理财产品净值增长都比较快,但稳妥起见,建议客户购买固收类产品比较安全,目前客户咨询较多也是固收类短期持有的产品。

资深金融政策监管专家周毅钦认为,从2022年3月开始,受到国际局势、新冠肺炎疫情、经济增长预期等一系列因素影响,A股和港股连续大幅受挫,受资本市场拖累,出现部分理财产品“破净”。但随着一系列稳增长政策及措施的发布,A股市场总体企稳回升,理财净值也相应有所上涨。同时,新开放在售的产品历史包袱相对较小,且理财子公司在权益投资配置上更加谨慎,所以净值总体表现尚可。

加强投资者教育与风险提示

此前受股市债市双重下挫影响,数千只理财产品面临“破净”,不少理财子公司发送推文向投资者普及理财产品回撤原因。同时,基于对资本市场长期看好并向投资者传递信息,光大理财、南银理财、中邮理财、兴银理财等也纷纷“自掏腰包”购入旗下理财产品。

经历了理财产品的“破净潮”也对理财子公司产品设计及投资者教育方面有所启示。交银理财相关负责人对 记者表示,随着“资管新规”的稳步推进,打破银行理财刚兑成为投教工作的难点。投资者教育既要保持专业性符合监管对宣传的要求,又需要通俗易懂,让老百姓能听得明白、听得进去。同时,投资者教育的形式还需要更加丰富,除借助文章、漫画等形式外,还可以通过微视频等形式,拓宽投资者教育的渠道。此外,还需加强对于理财经理的培训,提升其对于农村客群、老年客群的服务能力。

记者表示,随着“资管新规”的稳步推进,打破银行理财刚兑成为投教工作的难点。投资者教育既要保持专业性符合监管对宣传的要求,又需要通俗易懂,让老百姓能听得明白、听得进去。同时,投资者教育的形式还需要更加丰富,除借助文章、漫画等形式外,还可以通过微视频等形式,拓宽投资者教育的渠道。此外,还需加强对于理财经理的培训,提升其对于农村客群、老年客群的服务能力。

南银理财相关负责人也表示,将重视投资者教育工作,持续在公众号、视频号等公开途径向客户科普理财净值化、市值法估值等理财知识,提升客户理论知识水平等,助力净值化转型。在产品方面,将结合市场行情动态的调整产品发行策略,加强客户画像,了解客户的真实风险偏好及需求,提供适销对路的产品。投资方面,将不断提升投研能力,应对市场波动灵活调整产品投资策略,发挥银行理财大类资产配置优势,努力平滑产品净值的波动。

在刘银平看来,此前大量理财产品“破净”,对理财子公司来说也是一次“预警”,未来需要做好相关工作,一方面是在权益类资产投资方面更加谨慎,另一方面在销售环节要加强产品的风险警示,将合适的产品卖给合适的投资者。对投资者来说,要充分了解净值型理财产品,不能过于看重产品的业绩比较基准,要着重了解产品的风险特征。

谈及后续理财产品走势及投资者购买理财产品的建议,刘银平指出,净值型理财产品的收益走势难以预测,尤其是与股市挂钩的理财产品。投资者如果追求资金的相对安全、收益的相对稳定,最好购买R2风险等级、未配置权益类资产的固收类理财产品,这类产品的净值走势相对平稳,但收益相对偏低;投资者如果追求更高的投资回报,可以考虑R3及以上风险等级、配置权益类资产的理财产品,但这类产品短期净值波动相对较大,应尽量长期持有。

记者孟凡霞李海颜

记者孟凡霞李海颜

经历了“破净潮”“自购潮”后,银行理财市场收益情况正在逐步回升。5月30日,北京商报记者注意到,近期银行理财“破净”数量和占比均有明显下滑,此前净值低于1的理财产品正在逐步恢复,部分近期开放在售的理财产品收益率也出现“跳涨”。对此,分析人士指出,近期银行理财产品收益上涨与债市回暖、股市回升有关,建议追求收益稳定的投资者可购买固收类理财产品,追求较高回报的投资者可以配置权益类理财产品,但尽量长期持有。

“破净”理财逐步回血

银行理财市场正呈现向好态势。5月30日,北京商报记者梳理发现,部分此前短期“破净”的理财产品净值出现上涨趋势。

例如,中国理财网数据显示,截至5月30日,光大理财旗下的“阳光红ESG行业精选”理财产品净值已从4月26日的0.95增至1.02;“阳关红新能源主题”理财产品虽然仍处于“破净”状态,但已从4月26日的0.71升至0.85。

部分混合类理财也呈现回暖局面,例如,邮银理财旗下的一款名为“邮银财富·鸿元封闭式2021年第8期”的理财产品净值近期迎来小幅回升,从4月25日的0.99增至1.01;而建信理财的“建信理财诚鑫多元配置混合类封闭式产品2022年第19期”理财产品净值也由3月31日的0.99回升至1。

作为理财市场中存续规模最大的固收类理财,净值增幅也较为明显,例如,“工银理财·智合多资产固收增强封闭净值型理财产品”“兴银理财天天万利宝稳利恒盈7号封闭式净值型理财产品第16期”“青银理财璀璨人生成就系列(共享)人民币个人理财计划2022年091期”均从此前的净值“破净”状态涨至1以上。

而从行业整体情况来看,普益标准数据显示,截至5月30日,理财市场共有30195款存续的净值型产品,其中有1516款单位净值低于1,“破净”占比约5.02%,较上月同口径下降约1.84个百分点。

谈及近期理财净值回升的原因,融360数字科技研究院分析师刘银平认为,一方面,债市回暖,债券价格上涨,固收类理财产品底层资产以债券为主,收益率随之上升;另一方面,很多理财产品配置了权益类资产,股市回升推升了理财产品净值走高。

部分在售产品收益率“跳涨”

除不少“破净”理财产品净值出现回升外,部分近期开放在售的理财产品收益率也呈现“飙升”态势。

北京商报记者注意到,工银理财近期多款开放在售的混合类、固收类理财产品,近一个月的年化收益率均达到了10%以上。例如,一款名为“工银理财·两全其美90天持盈混合类开放式理财产品”(以下简称“两全其美90天持盈混合”),该产品近一个月的年化收益率已达21.62%,该产品的起购金额为1000元,风险等级为R3,但拉长时间线来看,该产品最近六个月和一年的年化收益均为负值,分别为-2.97%、-0.16%。与“两全其美90天持盈混合”理财产品起购金额、风险等级相同的“工银理财·鑫尊利365天持盈固定收益类开放式理财产品”近一个月的年化收益也达到13.25%,但该产品最近六个月和一年的年化收益也是负值,均为-1.57%。

除工银理财外,中银理财旗下的多款理财开放在售的理财产品业绩比较基准也达到了5%以上。例如,“中银理财(3年)最短持有期混合类理财产品A”,该款产品业绩比较基准为5.4%,起购金额为1000元,目前处于申购状态。兴银理财旗下的一款名为“稳利睿盈B 3年期”的理财产品,成立以来的年化收益率为5.545%,起购金额为5万元,目前也在预约申购,将于6月2日起息。

对于近期理财产品的销售情况,北京商报记者从某国有大行客户经理获悉,近期权益类市场逐步回暖,所以理财产品净值增长都比较快,但稳妥起见,建议客户购买固收类产品比较安全,目前客户咨询较多也是固收类短期持有的产品。

资深金融政策监管专家周毅钦认为,从2022年3月开始,受到国际局势、新冠肺炎疫情、经济增长预期等一系列因素影响,A股和港股连续大幅受挫,受资本市场拖累,出现部分理财产品“破净”。但随着一系列稳增长政策及措施的发布,A股市场总体企稳回升,理财净值也相应有所上涨。同时,新开放在售的产品历史包袱相对较小,且理财子公司在权益投资配置上更加谨慎,所以净值总体表现尚可。

加强投资者教育与风险提示

此前受股市债市双重下挫影响,数千只理财产品面临“破净”,不少理财子公司发送推文向投资者普及理财产品回撤原因。同时,基于对资本市场长期看好并向投资者传递信息,光大理财、南银理财、中邮理财、兴银理财等也纷纷“自掏腰包”购入旗下理财产品。

经历了理财产品的“破净潮”也对理财子公司产品设计及投资者教育方面有所启示。交银理财相关负责人对北京商报记者表示,随着“资管新规”的稳步推进,打破银行理财刚兑成为投教工作的难点。投资者教育既要保持专业性符合监管对宣传的要求,又需要通俗易懂,让老百姓能听得明白、听得进去。同时,投资者教育的形式还需要更加丰富,除借助文章、漫画等形式外,还可以通过微视频等形式,拓宽投资者教育的渠道。此外,还需加强对于理财经理的培训,提升其对于农村客群、老年客群的服务能力。

南银理财相关负责人也表示,将重视投资者教育工作,持续在公众号、视频号等公开途径向客户科普理财净值化、市值法估值等理财知识,提升客户理论知识水平等,助力净值化转型。在产品方面,将结合市场行情动态的调整产品发行策略,加强客户画像,了解客户的真实风险偏好及需求,提供适销对路的产品。投资方面,将不断提升投研能力,应对市场波动灵活调整产品投资策略,发挥银行理财大类资产配置优势,努力平滑产品净值的波动。

在刘银平看来,此前大量理财产品“破净”,对理财子公司来说也是一次“预警”,未来需要做好相关工作,一方面是在权益类资产投资方面更加谨慎,另一方面在销售环节要加强产品的风险警示,将合适的产品卖给合适的投资者。对投资者来说,要充分了解净值型理财产品,不能过于看重产品的业绩比较基准,要着重了解产品的风险特征。

谈及后续理财产品走势及投资者购买理财产品的建议,刘银平指出,净值型理财产品的收益走势难以预测,尤其是与股市挂钩的理财产品。投资者如果追求资金的相对安全、收益的相对稳定,最好购买R2风险等级、未配置权益类资产的固收类理财产品,这类产品的净值走势相对平稳,但收益相对偏低;投资者如果追求更高的投资回报,可以考虑R3及以上风险等级、配置权益类资产的理财产品,但这类产品短期净值波动相对较大,应尽量长期持有。

北京商报记者 孟凡霞 李海颜

南方财经全媒体记者 吴霜 上海报道

“狼来了”的故事最近在银行理财上演。

最近一周,不少投资者发现自己R2风险等级的银行理财产品出现亏损,并在豆瓣、小红书等社交平台上分享,评论区“讨伐声”一片,大家纷纷开始恐慌,“破净潮”又来了吗?

答案是否定的。

南财理财通数据显示,从整体情况来看,截至6月27日仍在存续期的15084只银行理财公司产品中,破净产品的数量为449只,占比2.98%。破净产品中,固定收益类占比为18.04%;混合类占比69.49%;权益类占比6.01%;商品及金融衍生品类占比6.46%。

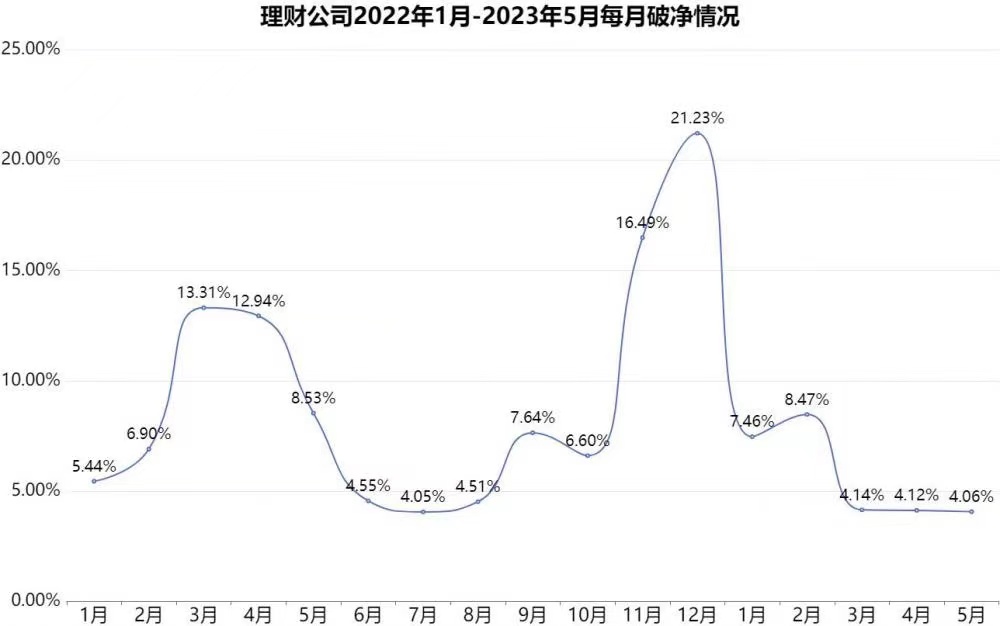

经历过去年11月理财产品“真·破净潮”就知道,2.98%这一破净比例其实很低。

短期回撤以混合、权益类产品为主

从收益回报来看,南财理财通数据显示,今年以来,银行理财子的理财产品今年以来的平均净值增长率为1.98%,今年以来的平均年化收益为4.07%,远高于去年的平均水平。截至去年年底,全部理财子理财产品的全年的平均年化收益为-0.07%,破净率为22.0%。

(注:纳入统计的产品为成立于2023年1月1日之前,并且截至6月67日仍在存续期的产品)

不过,最近一周的理财产品收益确实出现了轻微的下滑。南财理财通数据显示,最近一周的全部理财子公司产品的平均净值增长率为负,其中的主要拖累因素为混合类和权益类理财产品,近一周的平均净值增长率分别为-0.50%和-3.25%。固收类产品的整体的周净值增长率为正,但其中固收+权益这一细分投资类别为-0.02%。

可以看出,最近一周理财产品的收益下滑主要受权益市场影响。从上证指数来看,自6月16日达到阶段性高点3276.55点之后,上证指数一路下滑至3200点以下,近期在低位波动。

平安证券研究认为,国内经济复苏动能仍弱,前期的支撑项出口转为负增,生产和消费相对中性,投资和地产均走弱,总需求仍显不足。5月出口当月同比增速从上月的8.5%回落至-7.5%,进口同比-4.5%但降幅较上月有所收敛。5月工业增加值环比增速0.63%,前值-0.34%;社零环比增速0.42%,前值0.2%。固定资产投资累计同比增速延续回落趋势至4.0%,其中地产和制造业降幅较大,基建是支撑项。地产各项指标均有不同程度走弱,地产销售累计同比-0.9%,降幅较前值的-0.4%有所扩大,新开工仍是深度负增,竣工面积同比增速在高位但较前值放缓。 物价仍表现低迷,5月PPI当月同比增速下探至-4.6%,CPI当月同比增长0.2%,较上月小幅回升。

债市震荡带来部分固收类产品收益的小幅下滑

今年以来固定收益类产品整体表现稳健,主要与上年半年与预期相悖的一波债牛有关。截至6月28日,中证全债指数报231.68,年初至今指数涨幅为2.78%。

相对应的,固收类、混合类、权益类三大投资类型的理财产品上半年表现最好的其实是固收类产品。截至6月27日,全部固收类产品今年以来的年化收益为4.21%,远高于混合类产品3.06%和权益类产品-7.09%。

不过与投资者们的体感类似,最近两周的部分固收类理财确实出现了一定的回撤,不过幅度和范围都较小。最近一周,固收+产品的净值增长率为-0.02%;而混合类和权益类分别为-0.50%和-3.25%。

南银理财市场研究部朱郑博向记者表示,六月中旬以来,固定收益类产品的净值波动主要与债券收益率出现阶段性调整有关。“以十年国债收益率为例,在6月14日达到年内低点2.6178%后,快速向上调整,仅三个工作日后达到2.6876%,上行约7BP,债券收益率的快速调整随即在理财产品净值和收益上反映”。

朱郑博分析,本轮债券市场调整是刺激政策预期升温、利多因素兑现、交易盘获利出走等多重因素影响的结果。二季度以来,宏观经济整体走势不及预期,带动债券收益率下行。随着经济悲观预期升温,央行在6月13日率先启动“逆回购利率—MLF利率—LPR”的一轮完整降息,市场普遍预期这是新一轮“逆周期”宽松的开启,后期稳经济政策加码的预期升温,引发债券收益率先下后上。

他认为,目前,市场的关注点仍在于政策预期,房地产政策是否超预期放松、政治局会议出台何种政策是市场短期博弈的焦点。但经济仍在温和复苏进程中,预计政策出台以托底为主,对增量政策不宜期待过高,债市短期风险不大。而从资金面看,预计仍将保持相对宽松呵护经济复苏,年内若再次出现货币宽松政策,届时债券或仍有下行空间。

银行理财的大面积破净还会发生吗?

去年11月的理财产品破净潮主要是债券市场利率突然大幅攀升,“赎回潮”负反馈效应等多因素的共振导致,给机构和投资者都上了一课。

此后,银行、理财公司纷纷出手,通过人为控制某类产品规模、多发封闭式产品、采用摊余成本法估值、减少费率等方式减少产品波动,惠及投资者,避免大面积破净的现象再度发生。

朱郑博向记者介绍,经历了去年的债市-理财负反馈事件,理财公司更加注重对理财产品净值波动的管理与控制,一方面,逐步调整产品资产结构,注意配置低波免疫类资产,积极储备流动性资产,应对债券市场波动;另一方面,调整理财产品期限布局,增加封闭式产品比例抵御负债端的赎回压力。因此,再次面临市场调整时,将会展现出较强的抗风险能力。

根据理财中心年报数据,去年末理财产品高流动性资产配置比例显著增加,存款占比17.5%,相比21年末增长了6.1个百分点,拆放同业及买入返售占比5.7%,相比21年末增长了1.8个百分点。同时,根据行业相关数据显示,全市场封闭式产品占比明显提升,截至一季度末,全市场封闭式产品占比约20%,较去年末提升约3个百分点。这些都有助于降低固定收益类产品的净值回撤与波动。