财联社6月7日讯(特约记者 邹俊涛)5月债市一片大好,但是城农商行理财子公司业绩达标率逆势下滑。

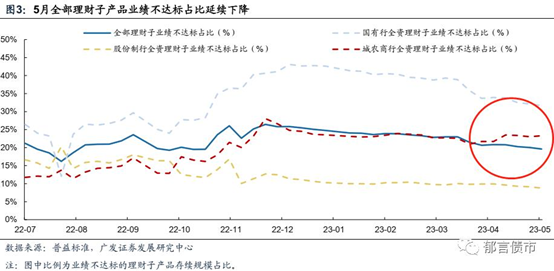

广发证券刘郁团队6月6日发布统计数据显示,截至5月26日,国内全部理财子公司业绩不达标占比为19.6%,较4月末下降1.2pct。其中,5月以来城农商行理财子公司业绩不达标占比增长1.6pct至23.3%。

所谓业绩达标率,是指管理人所管理产品的收益率达到或超过业绩比较基准的产品数量占产品总数的比例。

据财联社记者统计,目前城商行中8家旗下理财公司已开业。从地域上来看,主要集中在江浙沪一带。分别是杭银理财、宁银理财、徽银理财、南银理财、苏银理财、青银理财、上银理财、北银理财。农商行领域只有渝农商理财一家。

广发证券团队认为,城农商行理财子公司业绩达标率逆势下滑主要系可投股票固收+及权益类产品业绩不达标产品增长有关。另有资管从业人士向记者透露,城农商行的负债并不像大行那么优质,短期业务扩张对收益要求更高,或许也是导致达标率下滑因素之一。

5月以来城农商行理财子业绩达标率逆势下滑

5月份以来,国内银行理财存续规模延续增长,已恢复至1月末水平。广发证券刘郁团队统计数据显示,截至5月31日,银行理财存续规模较4月末增长3406亿元至26.5万亿元。其中理财子存续规模同步稳增,5月以来(截至31日)存续规模增长3505亿元至22.3万亿元。

与此同时,理财子公司的整体破净率也持续下降。截至5月26日,理财子整体破净率较4月末下降1.7pct至2.2%,已恢复至2022年初水平。其中,规模占比较大的股份行及国有行理财子公司的破净率较4月28日分别下降1.0pct、3.6pct至2.9%、2.2%。刘郁团队在报告中指出,纯固收类及不可投股票固收+产品业绩达标情况明显改善,或为股份行及国有行理财子公司整体破净率下降的主要原因。

此外,随着银行理财整体破净率持续下降,5月理财子公司的产品业绩不达标占比也延续下降趋势。依旧是刘郁团队统计,截至5月26日,全部理财子业绩不达标占比为19.6%,较4月末下降1.2pct。

不过,财联社记者注意到,相较于股份行及国有行理财子公司,城农商行理财子公司的业绩不达标占比却逆向增长。数据显示,5月以来城农商行理财子公司业绩不达标占比增长1.6pct至23.3%。

或受权益类产品业绩拖累

在刘郁团队看来,城农商行理财子公司在5月业绩达标率逆势下滑,主要系可投股票固收+及权益类产品业绩不达标产品增长。

按投资分类,银行理财产品可分为纯固收类、不可投股票固收+、可投股票固收+、权益及偏股混合型以及现金管理型等五大类。一般而言,偏固收类产品的风险和收益率要低于权益类产品,其主要投向是以债券市场为主。

财联社记者注意到,5月份以来,国内债券市场的整体表现要明显优于股票市场。据Wind数据显示,自今年2月份以来,截至6月2日,债券基金复权单位净值增长率平均为1.77%,同期上证指数则下跌了0.79%。

中信证券首席经济学家明明表示,从经济基本面看,今年以来,围绕经济“强修复”预期在年初行情中被提前预支,而“弱修复”的现实也使得市场情绪趋于冷静,导致年初的股强债弱格局向股弱债强转变。“除了经济基本面原因,资产荒下的流动性宽裕格局,以及对后续宽货币预期的改善等,均对债市走强形成一定支撑。”

股份行及国有行理财子公司整体破净率下降的主要原因,也正得益于债市走强,使得纯固收类及不可投股票固收+产品业绩达标情况获得明显改善。相较之下,近期投资于股票类权益市场(不管是可投股票固收+,还是权益及偏股混合型)的产品,显然受到今年A股市场整体收益下滑的牵连,使得业绩达标的实现更加艰难。

此外,城农商行的负债结构或许也是影响其理财子公司业绩达标率不及股份行及国有行的因素之一。某资管从业人士向记者分析,城农商行的负债并不像股份行及国有行那么优质,成本相对较高,如果想短期扩张市场,往往对产品收益的要求也相对较高。

例如,财联社记者在查询Wind后发现,农银理财农银安心灵珑同业存单及存款增强第68期理财产品的业绩基准为2.8%-3%;而投资同类品种的杭银理财幸福99丰裕固收23105期377天理财产品,其业绩基准则为3.8%。

面对竞争压力,本就对收益有着更高要求的城农商行理财公司会不会通过相对较高的业绩比较基准来提升获客能力呢。上述资管从业人士表示,不排除这种可能。

城农商行理财存量规模仍然增至2.6万亿

但是广发证券团队的统计数据显示,短期业绩达标率下滑并未阻碍城农商行整体理财存量规模增长。截至5月26日,股份行、国有行及城农商行理财子公司存量规模分别为10.6万亿元、8.4万亿元、2.6万亿元,较4月末分别增长1147亿元、2162亿元、80亿元。

细分理财公司来看,存续规模超7000亿元的13家理财公司均为国有理财子或股份理财子,存续规模占比达85%。其中招银理财和兴银理财位列前二,存续规模均超2万亿元,排名稳定。其次为工农中建国有行理财子公司,存续规模均在1.5万亿元以上。5月存续规模变化来看,有8家理财公司5月存续规模增长超100亿元,其中建信理财规模增长841亿元,其次为工银理财,5月存续规模增长472亿元。

据法询金融固收组研判,目前理财公司格局基本已成定局,未来可能会出现少数几家城商行理财公司获批筹或省联社联合成立理财公司。

据财联社记者统计,目前城商行中8家旗下理财公司已开业。从地域上来看,主要集中在江浙沪一带。分别是杭银理财、宁银理财、徽银理财、南银理财、苏银理财、青银理财、上银理财、北银理财。农商行领域只有渝农商理财一家。

此外,多家城商银行近年来也在积极筹备拟设立理财公司。例如长沙银行、重庆银行、吉林银行在2018年就已经申请;甘肃银行、朝阳银行在2019年申请;西安银行、贵阳银行在2021年申请;在2022年,成都银行、齐鲁银行也公告拟申请理财公司。